【资管行业资讯】证券公司资产管理行业发展回顾与未来展望(一)

2012年以来,国内资管行业经历了五年的快速发展期,证券公司资产管理增速尤其较快。根据证券业协会统计数据,2011年末,全行业受托管理本金规模仅为人民币2818.68亿元,到2016年末规模已达17.82万亿元,五年间年化复合增速高达45%,券商资管在持牌资管机构资管规模中的占比从1.6%提升到15%左右。

证券公司资管业务发展特点

发展核心是融资驱动的影子银行业务

与2006-2007年由股票投资需求驱动的公募基金快速发展不同,过去五年我国资产管理行业的规模扩张是由银行主导下的表外融资业务驱动的。

21世纪最初十年,我国经济保持快速增长,利率尚未充分市场化,银行信贷实施额度管理,实体经济特别是民营部门的融资需求没有得到充分满足。

在资产管理领域,资管产品的投资范围受到限制,满足要求的债券等标准化投资品供给并不丰沛,资产管理直接支持实体经济作用有限。

2012年开始,监管机构在加强监管、放松管制的思路下进行了大量制度改革,也拉开了本轮资管行业快速发展的序幕。

2012年10月,证监会颁布了修订后的《证券公司客户资产管理业务管理办法》及其实施细则,大幅拓宽了券商资管计划的投资范围,减少了投资限制。

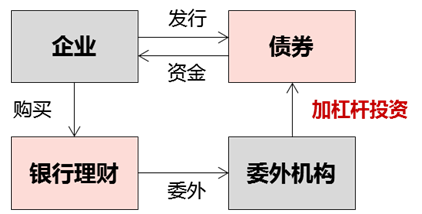

监管红利的释放使券商、基金系资管产品实质上具有了直接融资功能,可以比较方便地嫁接银行理财和同业资金,在银行表外形成了庞大的影子银行体系,集中体现为近年来热议的资金——资产池业务模式。

在这一模式中,银行承担了资金来源和资产供给的双重角色,同时作为风险的最终承担者,也获得了绝大部分利润。

包括券商在内的资管机构主要发挥规避银行监管、实现交易便利等通道功能,不承担风险,也没有体现资产管理挖掘优质资产并进行组合管理的核心价值,本质上是一种监管套利,且创收能力也较差。

资金空转积聚金融风险

2014年以来,随着我国经济增速持续探底,实业部门的投资回报率逐步降低。尽管银根并不算紧,但货币供给并未有效传导至社会融资,同时金融资产财富效应凸显,大量资金从实体部门抽离后涌入金融市场。这使得以支持实体经济融资为本的资金——资产池业务部分异化为一种基于存量资产的杠杆循环。这也是近年来银行委托投资业务快速发展的原因。

在流动性驱动下,债券、股票、房地产、商品等资产价格轮动上涨,固定收益品种甚至一度出现了“资产荒”,这其中都有银行理财、同业资金的影子。

这种资金脱实向虚的倾向,偏离了资管行业服务实体经济的本源路径,一方面监管套利延长了融资链条、增加了融资成本和货币政策的传导时滞,另一方面资金空转推升了金融杠杆,容易引起金融风险的积聚,2015年年中股票市场的异常波动和2016年底债券市场的“资金荒”具有强烈的警示意义。

在这个背景下,一行三会推出了大量的监管措施,不断加强监管政策的协调性,旨在降杠杆、去通道、强化风险管控。

在监管高压下,相关行业的规模增速显著减缓、杠杆水平明显降低,同时,也标志券商资管本轮快速发展告一段落。

来源:中华网

原标题:券商资管去通道化?证券公司资产管理行业发展回顾与未来展望